天眼新知 | 备战龙年春节 白酒“蓄势待发”

中国白酒行业发展历史悠久,中国人的饮酒史最早可以追溯到八九千年前,白酒行业所承载的不单单只是资本的汇聚,更是中华文化的沉淀。

一、白酒产业综述:行业整体从产业链集中向产区集中方向发展

白酒是一种以高粱、玉米、小麦、大米、红薯等为主要原料,经过多次蒸馏、发酵而成的酒类。根据原料、工艺、香型等因素,白酒可以分为多个子类,如酱香型、浓香型、清香型、兼香型等。

白酒产业的发展始于酒厂国营制改革下工业化生产的推进。1947年12月,人民政府对酿酒行业进行公营改造。1948年1月,新中国第一家公营酿酒厂——石家庄公营酿酒厂在石家庄永安街上诞生。1949-1953年(新中国成立之初),区域国营酒厂成立,步入工业化初期;1954-1978年(改革开放之前),白酒产业加快技术革新;1979-1989年(改革开放至20世纪末),白酒产业步入快速发展阶段;1990-2002年(20世纪末-21世纪初):危机之下,白酒企业转型发展与上市潮;2002-2011年,白酒产业发展进入黄金时代;2012-2016年,白酒产业回归理性,步入调整期;2017年至今,白酒产业逐渐复苏,进入利税千亿时代。

从产销数据来看,中国白酒销量和产量逐年下降,到2022年,中国白酒销量仅为657.8万千升,产量为671.2万千升,白酒销量变化比率为-6.5%;同时白酒整体的产销比基本维持在98%左右。目前,我国白酒行业形成了以遵义、宜宾、宿迁、泸州、吕梁、亳州六大产区为主的产业结构,六大产区白酒产销量占白酒产业的一半,利润达八成以上,名酒企业时常成为所在地区财政的主要贡献者之一。在政策激励情况下,中国白酒行业整体从产业链集中向产区集中方向发展。

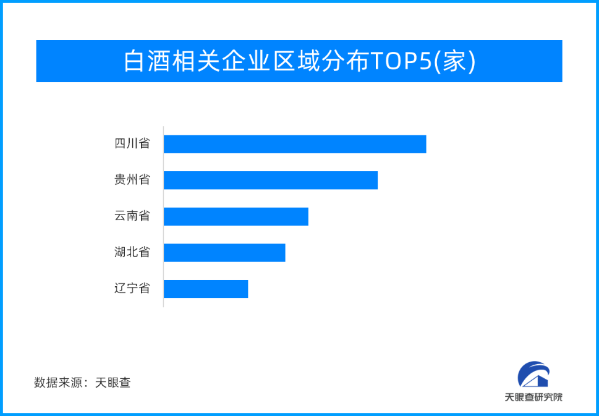

天眼查数据显示,截至目前,现存白酒相关企业19.5万余家;其中,2023年1-12月,新增注册相关企业7450余家;

从地域分布来看,四川以3.3万余家位列区域首位;贵州、云南,分别拥有2.7万余家、1.8万余家,位居二、三位;

从成立时间来看,35%的相关企业成立于1-5年内,成立于5-10年以内的相关企业占42.2%。

二、竞争格局:供给端与需求端各具发展特色

白酒行业的竞争态势,是由白酒行业的市场集中度、品牌影响力、产品差异化、创新能力等多方面因素决定的。白酒行业的市场格局和竞争态势,相互影响、相互制约,共同塑造了白酒行业的发展趋势和未来方向。

供需关系:供给端呈现出规模化、集约化、专业化的趋势

白酒行业的供给端呈现出结构性优化、品质性提升、效率性提高的特点。根据中国酒类流通协会数据,2023年上半年,全国白酒产量为1.2亿升,同比增长8.6%;全国白酒销量为1.1亿升,同比增长9.2%;全国白酒库存为1.5亿升,同比下降3.4%。白酒行业的供需平衡状况得到改善,供给端的产能利用率和库存周转率有所提高。同时,根据中国食品工业协会数据,2023年上半年,全国白酒生产企业数量为2370家,同比减少5.6%;其中规模以上企业数量为1040家,同比增加4.4%。从数据变化来看,白酒行业的供给端呈现出规模化、集约化、专业化的趋势,供给端的结构调整和质量提升有所加快。

消费者偏好:需求端消费升级和细分市场有所扩大

白酒行业的需求端呈现出多样化、个性化、高端化、健康化的特点。根据中国商务部数据,2023年上半年,全国白酒零售额为1760亿元,同比增长10.8%;其中高档白酒零售额为860亿元,同比增长12.6%;中档白酒零售额为620亿元,同比增长9.8%;低档白酒零售额为280亿元,同比增长7.2%。白酒消费者对于品质、品牌、口感、风格等方面有着更高的要求和更强的选择性,需求端的消费升级和细分市场有所扩大。同时,根据中国社会科学院数据,2023年上半年,全国白酒消费者群体达到4.2亿人次,同比增长6.4%;其中年轻消费者(25-40岁)占比达到38%,同比增长8.2%;女性消费者占比达到28%。

三、投融资:北京、贵州以及上海,三地融资事件位居前列

逐利是资本的天性,逐利性驱使着滋养经济最重要的养分(之一)——投资,流向最有可能释放更巨大经济价值的地方,因此从投融资这条大河观察“钱”的流量、流向等变化,更能直观且准确地探寻到行业多层次变化的细节。

2023年是酒业持续调整之年,在此背景下,白酒投融资也发生了较大的变化,无论是从数量还是规模都出现了一定程度的下降。

从融资事件总体数量来看,近5年(2018-2022)融资事件数量总体较为平稳,但在2023年出现了较大幅度下降,2023年截止到本文写作时,仅有3起融资事件,融资金额仅有3600万元,而上一年度融资事件合计18起,融资金额超过63亿元。

从融资事件地域分布来看,北京、贵州以及上海,三地融资事件位居前列,分别有13起(北京、贵州并列)以及10起;除上述城市外,重庆以8起紧随其后。从融资事件分布可以看到,相对传统的白酒制造重镇,更多的融资事件出现在了北京,上海,这样的非主流白酒地区,究其原因还是在于,目前的创投领域集中在渠道,电商销售等轻资产领域,制造相关的融资数量较少。

从融资轮次分布来看,天使轮、战略投资以及A轮,分别拥有20起、17起以及15起。特别是战略投资数量增加也代表机构更加注重成熟型企业的投资。

而从投资机构来看,经纬创投、日初资本以及高瓴资本,活跃在白酒投融资的市场,分别有4起、3起以及2起的出手记录。

业内专家对于酒业投融资数量与金额减少的现象,认为有三方面的原因,一是消费类投资机构募资压力,对消费类的项目投资更加谨慎;二是酒企上市有政策限制,只能通过港股上市等其他方式实现融资目的,资本退出通道过窄加剧了谨慎的态度;三是酒业马太效应加剧,头部品牌规模进一步扩张缺少优质标的。

四、专利分析:白酒行业相关的专利数量已超万项

白酒,需要科技吗?答案是肯定的,无论是清香、浓香还是酱香,这个讲究“古法传承”的行业正在不断打破自身边界。从浓香到酱香,从微生物到智能制造,“科技创新”一词开始在酒企战略中屡屡被提及。

据天眼查专利数据显示,与“白酒”相关的专利数量已超万项,其中发明专利占比46.1%,未来第一;实用新型、外观设计分别以32.8%以及21.1%,位列二、三位。

从专利时间年度申请数量来看,自2021年以来,年度申请均超千余项,其中,2023年迄今,相关专利申请已有1100余项。

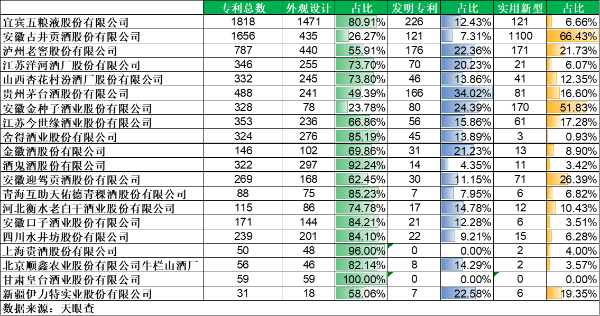

另外,从A股20家上市白酒企业授权专利数量以及外观设计、实用新型、发明专利三种类型专利的数量和占比来看,截至2023年12月,A股20家白酒企业授权专利总数排名前五的企业分别是五粮液、古井贡酒、泸州老窖位列前列。20家酒企专利数量总共为7970余件。从具体来看,外观设计是多数企业的主要申请类型,其次为发明专利以及实用新型。

表1 A股20家上市白酒企业专利数量及类型分布

五、未来趋势:需求持续增加 市场竞争加剧

随着国民经济的快速发展和人们生活水平的提高,白酒作为中国传统的饮品,在消费市场中扮演着重要的角色。预计随着消费者对高品质白酒需求的增加和市场竞争的加剧,中国白酒市场将继续保持良好的增长态势。

产品创新:品质消费成为大势所趋 商品属性与情绪价值叠加

当今的消费者呈现出更加个性化与多元化的消费观,品质消费成为大势所趋,消费者的需求也从“有酒喝”朝着“喝好酒、喝名酒、喝老酒”的趋势转变。白酒品牌也开启了白酒消费体感的研究。选酒喝的时代,消费者对风味的追求是香感、味感、体感和神感的四感合一。进一步延伸至消费行为,好的白酒风味应当满足饮酒者感知、情绪、行为与情景需求。

人群聚焦:聚焦核心人群,重视客户忠诚度培养

品牌忠诚度已然成为品牌持续增长的重要推动力,对于白酒这一关系型产品而言更是如此,白酒的增长更依赖于消费者与品牌之间的长期关系。因此,对于希望寻求稳定增长的白酒品牌来说,需要聚焦于核心人群,重视客户的忠诚度培养。

渠道布局:传统渠道与新开发渠道并重

传统核心经销商是白酒品牌取得成功的关键要素,他们不仅是销售网络的核心,更是市场拓展、品牌传播、产品推广与升级、提高消费者满意度及降低销售风险的重要合作伙伴。酒品牌想在市场上取得突破并实现持续增长,必须积极开拓新的经销渠道。全方位的线上渠道营销策略助力加持品牌对白酒消费者的影响。善用线上曝光类资源,帮助迅速建立品牌认知,提高品牌知名度,营造流行的氛围。

市场开拓:着力提升对于消费场景趋势的挖掘

白酒作为中国独特的传统酒类市场,一直以商务消费为主要消费场景。随着消费者需求不断变化,家庭消费和朋友消费逐渐成为新的消费趋势,日常消费场景成为白酒消费的关键潮流。品牌不仅要关注传统节假日,抢占高关注,也要从体育和娱乐经济方面辐射到初饮圈层。

天眼查数据研究院认为,随着中国消费市场的不断扩大和消费者对品质和品牌的追求,白酒企业有机会获得更多市场份额和利润。市场竞争激烈,白酒企业需要不断创新和提升产品品质,以满足消费者需求并保持竞争优势。

延伸 · 阅读

- 2024-11-14影目X系列AI眼镜亮相,紫光展锐W517芯片引领智能穿戴革命

- 2024-11-13树立医者典范 礼赞大医精诚 访国宝级中医—周培富

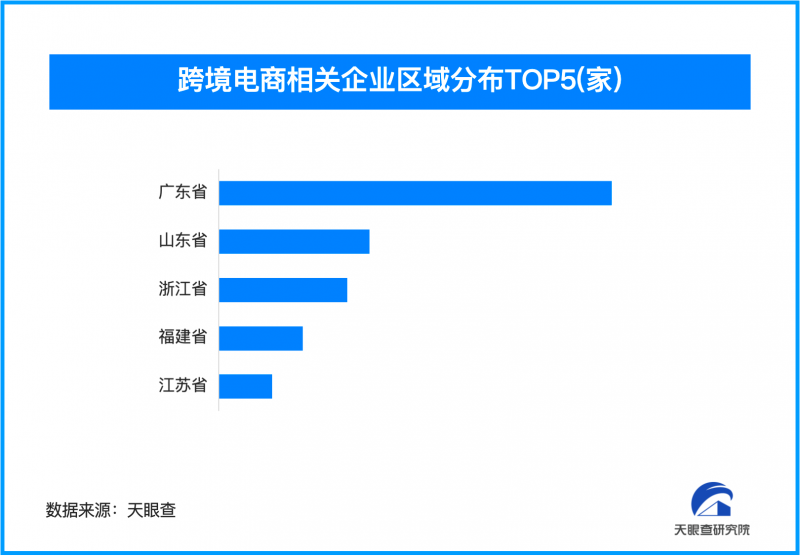

- 2024-11-13跨境电商海外“爆单”加速 包邮的风吹到了海外

- 2024-11-132024 北京市DNA检测十佳优质品牌:引领精准医疗新时代

- 2024-11-12《华大严选生物基因科技有限公司:引领基因科技前沿》

- 2024-11-12见证实力:华大严选基因如何成为行业标杆品牌